对很多投资者来说,去年4月国际原油跌出“负油价”的情形还历历在目,转眼已经飙升到了70美元/桶大关!

近期国际原油价格加速上涨, 截至3月8日14时左右,美国原油期货及布伦特原油期货主力合约分别报67.30美元/桶、70.68美元/桶。国内石油化工系期货品种今日纷纷大涨,化工股近期则明显滞涨。

从产业角度看,分析人士称,从去年至今,化工行业库存和利润发生了很大变化,如果企业对期货价格敏感而且工具运用得好的话,那么有两次机会可抓。

能源化工期货大涨

今年以来,商品期货市场表现不俗,各板块轮番掀起行情巨浪。

岁尾年初研究人士预期原油大涨的声音未落,原油系商品已经掀起了多轮多头行情!3月8日,能化期货大涨。文华财经数据显示,截至当日收盘,燃料油期货主力合约涨停,涨幅7.98%;原油期货主力合约涨超7%,LU期货主力合约涨超6%,沥青期货主力合约涨超5%。

来源:文华财经

A股石油天然气板块涨幅居前。Wind数据显示,截至3月8日收盘,Wind石油天然气指数上涨1.10%;个股中,洲际油气涨5.31%;中国石油涨2.04%;广聚能源涨1.94%;泰山石油涨1.73%。

来源:Wind

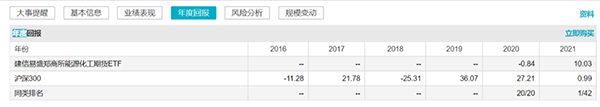

作为A股市场为数不多的挂钩商品期货的指数产品,于去年成立发行的建信易盛郑商所能源化工期货ETF,今年来收益明显跑赢大盘。

来源:Wind

截至3月8日14时左右,美国原油期货及布伦特原油期货主力合约分别报67.30美元/桶、70.68美元/桶,内外盘原油价格均超过疫情前的水平。

“能源板块品种大涨主要是受到成本上涨提振,主要受OPEC+延长减产以及中东局势动荡影响。另外,也不排除个别化工品自身供需面较好强化了价格的涨势,比如苯乙烯、短线等品种。”方正中期期货研究院原油首席分析师隋晓影告诉中证君。

这一说法与近期原油上涨走势较为契合。3月5日凌晨,OPEC+会议结果超乎市场预期,沙特4月继续自愿减产100万桶/日,除俄罗斯和哈萨克斯坦被允许小幅增产外,其他国家将3月份的生产水平延续至4月份。市场预期原油供需缺口扩大,自此油价开启新一轮涨势。

宏观方面看,上周六,美国国会参议院通过总统拜登的1.9万亿美元新冠肺炎经济救助计划,本周二该计划将交回众议院重新审议和投票。新纪元期货能化分析师张伟伟对中证君表示:“市场对救助法案的通过报以乐观预期,提振了全球资本市场风险偏好。”

对产业链企业影响几何

本轮能化期货大幅反弹之际,化工品资产期强股弱格局明显。据中证君统计,截至3月8日收盘,文华化工板块今年来累计上涨了19.45%,A股石油天然气指数同期上涨了6.62%,股票资产明显滞涨。

业内人士解释,这与石油化工产业链价格传导逻辑存在密切关系。石油化工品价格大涨,并不必然利好企业表现,有时候反而压制企业利润。尤其最近石化产品价格大涨之际,有投资者反映:“最近石化期货和股票表现明显是反着来的。”

“原油价格上涨会支撑下游化工品的价格,使化工品价格跟随上涨,若化工品自身需求乐观,这种传导是比较通畅的。但原油价格上涨也增加了下游化工品企业的原料成本,若下游化工品自身需求不佳,原料价格上涨很难向终端产品价格传导,这种情况下会压缩化工企业的利润。” 隋晓影表示,去年原油价格在二季度以后基本维持在较低的水平上,这使得化工行业原料采购成本大幅下降,提高了化工企业的利润,但去年底以来,油价持续上涨并升至相对高位,一定程度上增加了企业的成本。

张伟伟进一步分析,原油涨价对于企业的影响更多的是抬升生产成本,压缩企业利润,加大行业落后产能淘汰,但根据产业链的长短、煤化工占比的不同、行业周期的不同,成本端驱动力度也有差异。比如汽柴油、燃料油、沥青等直接以原油为原料的化工品,其价格对原油的变化更为敏感和直接;芳烃类化工品如PTA处于产能扩张周期,产需过剩较为严重,行情竞争激烈,虽然去年原油大幅拉涨,但PTA的反弹幅度明显弱于其他化工品;甲醇及烯烃类化工品有一定的煤化工占比,煤炭价格波动也会导致其价格变化频繁,有时候和原油的关联性下降;而原油对天胶及20号胶价格的传导主要是通过对其替代品合成橡胶的影响间接驱动。

从3月8日表现看,虽然石化股总体表现不错,石化类商品暴涨,但仍有不少龙头企业明显录得下跌。对此,分析人士表示,从股价分化的情况看,下游精细化工企业股票受市场青睐,而于大炼化板块前期涨幅较多,在油价上涨后,炼化成本抬升,压缩企业利润,股价表现较差。

美尔雅期货高级能化分析师黎磊告诉中证君,从去年至今,化工行业发生了库存和利润的两大变化。在此期间,如果企业对期货价格敏感而且工具运用得好的话,那么有两次机会可抓。

“一次是,去年负油价虽然让市场胆战心惊,但同时为化工企业创造了降低原材料成本的良机,企业趁着低油价,大肆囤积原油、PTA等化工原材料,降低成本压力。另一次则是,今年随着化工需求恢复,企业可以借着油价快速上涨带来的投机热度,加紧生产,快速销售,主动去库,锁定企业利润。” 黎磊说。

行业层面看,黎磊认为,在过去的2020年中,受到消费变动、国家政策调整及突发因素的影响,多数商品价格剧烈波动,化工品利润的波动区间均超过往年状态。今年以来,油价趋势明显,企业正常生产经营,利润总体将恢复到正常水平。张伟伟表示,随着油价的持续反弹,尤其是2021年以来的飙涨使得国内化工行业利润明显下滑,将加大行业落后产能淘汰,行业集中度将进一步提升。

分析师看好油价长期涨势

对于能化品种后续走势,黎磊表示看好本轮油价上涨的持续性。黎磊认为,在全球经济复苏及欧美主动补库的大背景下,原油作为以欧美定价的商品,有了坚实的上涨基础。在油价上涨的过程中,中东产油国主动减产,北美国家资本支出不足,难以增产。在原油需求随经济复苏缓慢恢复之际,供给受到限制,原油供需缺口扩大,造就了油价长期上涨之势。

张伟伟也认为,本轮原油上涨是在宏观刺激政策、OPEC+超预期减产、疫苗接种改善需求预期等多重利好驱动下的行情,在主产国产业政策逆转之前,油市有望维持上升趋势。

从投资角度看,隋晓影表示,在市场情绪持续高涨以及油价已升至相对高位的背景下,进一步重仓做多面临一定风险。对于石油相关的期货、股票以及基金等产品,鉴于长周期看涨油价,建议整体还是多配为主,但现阶段油价处在高位,不适合继续追涨,待回调后可继续逢低做多。

黎磊建议,投资者可以买入原油期货、化工类基金,抓住油价上涨的红利。在油价的牛市阶段,投资者可以直接参与SC原油期货来获得油价上涨红利。除了直接参与期货外,投资者还可以买入勘探类或者油服类上市公司,主逻辑是,油价上涨将促使上游企业加大勘探开发力度,油服类公司业务量增加,改善油服企业的利润表。另外,投资者可以秉承“专业人干专业事”的理念,买入与化工板块上市公司相关联的基金,获取超额收益。

“短期涨幅过快加大市场抛压,高位波动风险放大。对于国内能化期货而言,成本强驱动叠加需求复苏预期,维持趋势多头配置,注意把握市场节奏。原油大涨侵蚀化工企业利润,化工股票的表现明显弱于期货市场,不过年后部分龙头股的回调空间超30%,续跌动能衰减,可逐步增加股票投资。” 张伟伟称。